Почему занятым людям вообще стоит лезть на фондовый рынок

Фондовый рынок давно перестал быть «игрушкой для банкиров». В 2026 году открыть брокерский счёт проще, чем записаться к стоматологу. Но у большинства занятых людей одна и та же мысль: «У меня нет времени, чтобы во всём этом разбираться».

На самом деле, чтобы чувствовать себя уверенно, не нужно превращаться в трейдера. Достаточно выстроить систему, где вы тратите 1 час в неделю — и этого реально хватает, если не играть в угадайку, а следовать понятному плану.

Краткий исторический контекст: от биржевых криков к приложениям в телефоне

Как всё начиналось и почему сейчас другое время

Ещё сто лет назад инвестиции на фондовом рынке были клубом «для своих». В XIX–XX веках биржа — это зал с людьми в пиджаках, крики, бумажки и телефонные звонки. Доступ частным инвесторам был ограничен: нужны были связи, крупные суммы, знание «кухни».

Революция случилась в конце XX века, когда появились индексные фонды и первые онлайн-брокеры. Джон Богл, создатель первого индексного фонда Vanguard в 1970-х, фактически придумал пассивное инвестирование в акции и фонды как массовый продукт, а не привилегию избранных.

Дальше — больше:

— 2000-е — онлайн-торговля, комиссии падают

— 2010-е — мобильные брокерские приложения, инвестиции «в один свайп»

— 2020-е — взрывной рост частных инвесторов по всему миру, в том числе в России и СНГ

— 2023–2026 — ужесточение регулирования, санкции, изменение инфраструктуры, но при этом сохранение тренда: доступ для частных инвесторов остаётся, просто правила игры меняются

Сейчас, в 2026 году, вопрос уже не в доступе. Вопрос в том, как начать инвестировать с нуля занятым людям так, чтобы не превратить свою жизнь в бесконечный мониторинг котировок.

Почему «я занят» — не оправдание

Если вы находите 1–2 часа в неделю на соцсети или сериалы, то вы можете позволить себе 1 час на деньги. Разница в том, что через 10 лет сериалы ничего не принесут, а простая инвестиционная система — вполне.

Ключевая идея: вы не обязаны быть умнее рынка. Вы должны быть организованнее себя вчера.

—

Стратегия для тех, у кого есть только 1 час в неделю

Шаг 1. Принять реальность: вы не будете «выбирать лучшие акции»

Самое важное решение для занятых людей: отказаться от иллюзии, что вы найдёте «ту самую акцию» или обыграете профессионалов.

Инвестиции на фондовом рынке для начинающих, особенно при дефиците времени, должны строиться вокруг простых инструментов:

— широкие индексные фонды (на рынок акций в целом, а не на отдельные компании)

— облигационные фонды или надёжные облигации для подушки безопасности

— иногда — смешанные фонды, если хочется максимально автоматизировать

Вы выигрываете не за счёт «гениального выбора», а за счёт дисциплины и времени.

Шаг 2. Распределить 1 час: как инвестировать при маленьком количестве времени

Пример распорядка «инвесторского часа» раз в неделю:

— 5–10 минут — зайти в приложение, проверить, что автопополнение с карты прошло

— 10–15 минут — докупить заранее выбранные фонды по заранее заданному плану

— 10 минут — короткий обзор новостей не ради паники, а ради понимания фона

— 20–30 минут — обучение: статья, лекция, разбор стратегии, чтение отчётов фонда

Всё. Никаких «срочно продать», «купить на просадке», «посмотреть, что говорит блогер». Если вы тратите свой час на действия, а не на азарт, через пару лет это превращается в привычку, а не в дополнительную работу.

—

Как начать инвестировать с нуля занятым людям: конкретный план

1. Определиться с целями и сроками

Цель — это фильтр от лишних движений. Иначе вы будете бросаться от идеи к идее.

Типичные цели:

— пенсия через 15–25 лет

— капитал на крупную покупку через 7–10 лет

— фонд финансовой свободы: чтобы через 10–15 лет можно было работать меньше

Чем длиннее горизонт, тем больше доля акций и фондов акций имеет смысл. Чем короче — тем спокойнее портфель (облигации, кэш, депозиты).

2. Выбрать брокера и счёт

Лучшие брокеры для долгосрочных инвестиций для занятых людей — не те, у кого самая красивая реклама, а те, у кого:

— надёжная лицензия и устойчивость на рынке

— понятные комиссии (за сделки, хранение, вывод)

— удобное мобильное приложение без «казино-элементов»

— доступ к базовым фондам и инструментам, а не к «экзотике ради хайпа»

Не гонитесь за «нулевой комиссией». Часто это маскируется спрэдом, платными сервисами или навязанными продуктами.

3. Настроить автоматизацию, а не «героизм воли»

Занятые люди часто переоценивают свою силу воли и недооценивают автоматизацию.

Используйте:

— автопополнение с банковской карты на брокерский счёт в день зарплаты

— шаблонные заявки (например, раз в неделю/месяц на покупку тех же фондов)

— напоминания в календаре: 1 час в фиксированный день, как встреча с самим собой

Таким образом, пассивное инвестирование в акции и фонды превращается в «фоновой процесс», а не в отдельный проект жизни.

—

Реальные кейсы: как это выглядит в жизни

Кейс 1. Предприниматель с графиком 24/7

Андрей, 38 лет, владелец небольшого IT-бизнеса. До 2022 года деньги просто лежали на расчетном счёте и частично на депозитах. В 2023-м он решил, что продолжать так — рискованно.

Что сделал:

— 1 раз разобрался с базой: выбрал брокера, открыл ИИС и обычный счёт

— настроил автоперевод 15% личного дохода на брокерский счёт

— выбрал 3 инструмента: фонд на глобальные акции, фонд на облигации, немного золота

Каждую субботу тратил 40–50 минут: докупка по плану и 1–2 материала по теме.

Результат к 2026 году: не «космическая доходность», а понятный капитал и спокойствие. Основное, что он отмечает: перестал переживать о каждом скачке валюты, потому что часть бизнеса и личных денег «работает на мир в целом, а не на одну страну».

Кейс 2. Наёмный специалист, который боялся рынка

Елена, 32 года, руководитель отдела продаж, двое детей. Её страх: «Я вообще ничего не понимаю, ещё и время тратить».

Старт в 2024-м:

— 3 недели по 1 часу в неделю — только теория: базовые книги и видео

— выбрала консервативную стратегию: 60% облигации, 40% акции через фонды

— ежемесячный взнос фиксирован, увеличение только раз в год при росте зарплаты

Сейчас, в 2026-м, она не знает наизусть, что такое P/E конкретной компании — и это не нужно. Зато ежемесячный взнос идёт стабильно, и она видит, как капитал растёт за счёт дисциплины и реинвестирования.

—

Неочевидные решения для тех, у кого нет лишней минуты

Не пытаться «успевать всё», а убрать лишнее

Ошибочная логика: «Мне надо найти ещё 5 часов на инвестирование». Правильная: «Мне надо убрать из инвестиций всё лишнее».

Неочевидные, но полезные шаги:

— отказаться от новостных каналов, которые ежедневно «качели эмоций»

— добавить один-единственный источник аналитики, который вы реально читаете

— ограничить количество инструментов в портфеле: лучше 3–7, чем 30

Чем меньше суеты вокруг, тем легче придерживаться плана.

Использовать исторический контекст как «контр-страховку»

Когда рынок падает, память подсовывает только плохие сценарии. Здесь помогает история.

За последние 100+ лет рынки пережили:

— мировые войны

— кризисы, дефолты, инфляционные всплески

— технологические сдвиги, от паровых машин до ИИ

И при всём этом широкие рынки акций (США, глобальные) долгосрочно росли, хотя внутри были жёсткие просадки. История не гарантирует повторения, но она показывает: падения — норма, а не конец света. Для долгосрочного инвестора это терапия против паники.

—

Альтернативные методы для занятых: не только «купил-держу»

Робо-эдвайзеры и готовые портфели

Если совсем не хочется погружаться в детали, можно использовать:

— робо-эдвайзеры (цифровые сервисы, которые подбирают портфель под ваш риск-профиль)

— готовые модельные портфели от надёжных управляющих компаний

— стратегии «таргет-дейт» (фонды, которые сами со временем смещают долю акций в пользу облигаций по мере приближения к дате цели)

Минусы: вы платите чуть большую комиссию. Плюсы: минимум решений и действий с вашей стороны.

Инвестиции через корпоративные программы

В 2026 году всё больше компаний внедряют программы совместного инвестирования: часть зарплаты уходит в корпоративный фонд или на личный брокерский счёт с бонусом от работодателя.

Если у вас есть такая возможность:

— чаще всего это один из самых выгодных способов инвестировать

— вы получаете мгновенную «доходность» в виде матчинга от работодателя

— при этом вы не тратите время на выбор инструментов — за вас сделали профессионалы

—

Лайфхаки для профессионалов, у которых уже есть опыт

Оптимизация «инвесторского часа»

Если вы уже инвестируете, но хотите выжать максимум из 1 часа в неделю, сосредоточьтесь на эффективности:

— разделите блоки: 30 минут — действия по портфелю, 30 — обучение и анализ

— используйте шаблоны: чек-листы по решению «докупать / не трогать / фиксировать»

— ведите краткий лог: что сделали, почему, какие выводы

Через год такой лог превращается в вашу персональную «базу знаний», а не набор случайных сделок.

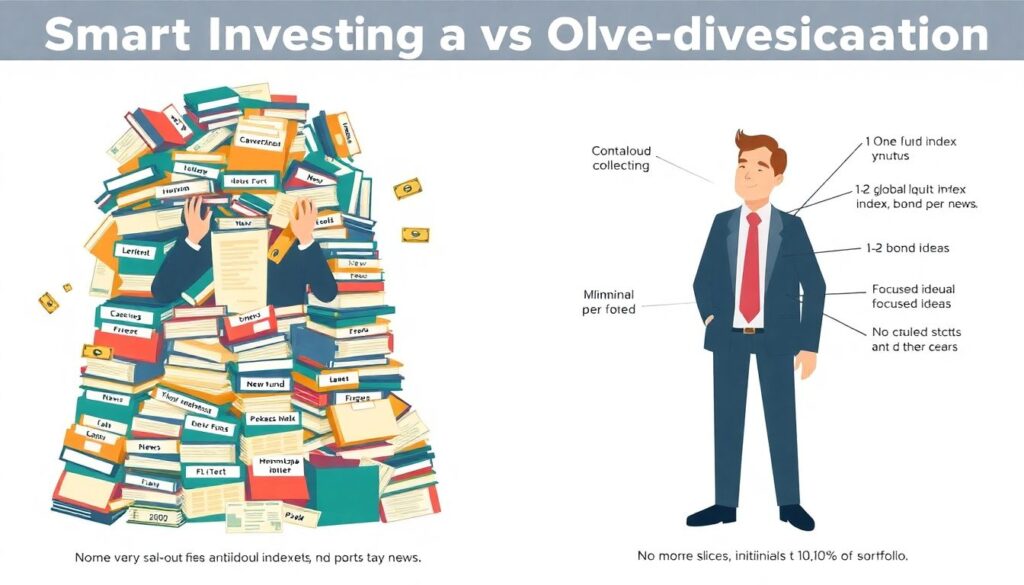

Диверсификация без превращения в «коллекционера активов»

Профессионалы иногда скатываются в коллекционирование: по фонду на каждую идею, по акции на каждую новость.

Лучший подход:

— 1–2 фонда на глобальные акции

— 1–2 фонда или набора облигаций

— точечные идеи (отдельные акции, сектора) — не больше 10–20% портфеля

Так вы сохраняете структуру, но оставляете себе пространство для «профессионального интереса», не рискуя всем капиталом.

—

Частые ошибки занятых инвесторов — и как их избегать

Ошибка 1. Начать как трейдер, а не как инвестор

Многие приходят с установкой: «Сейчас быстренько заработаю». В итоге:

— постоянное переключение из рабочих задач в приложение брокера

— эмоциональные сделки

— выгорание и отказ от инвестиций как от «ещё одной нервной работы»

Решение: заранее принять, что ваша модель — долгосрочная. Инвестор зарабатывает годами, а не сделками.

Ошибка 2. Игнорировать налоговые и юридические детали

Да, это скучно. Но именно здесь лежит часть вашей реальной доходности:

— используйте налоговые льготы (ИИС, долгосрочное владение, вычеты)

— следите за изменениями в законодательстве, особенно в 2024–2026 годах, когда правила для частных инвесторов заметно менялись

— проверяйте, где хранятся активы, какая юрисдикция, какие риски блокировки

Час разборов с налоговым консультантом иногда даёт больше выгоды, чем месяцы «охоты за доходностью».

—

Как чувствовать себя уверенно, а не просто «что-то покупать»

Опора на систему, а не на интуицию

Уверенность — это не знание всех терминов. Это понимание:

— зачем вы инвестируете

— по какому плану вы действуете

— что будете делать при росте/падении рынка

— какие риски вы приняли осознанно

Запишите свой план на 1–2 страницы. Это ваша личная «конституция инвестора».

Подводим итог: формула «1 час в неделю»

Если сжать всё до простого чек-листа, то модель для занятых людей выглядит так:

— вы выбрали надёжного брокера и базовые фонды

— настроили автопополнение и регулярную покупку

— раз в неделю уделяете 1 час: немного действий + немного обучения

— раз в год — пересмотр долей активов и размера взноса

История фондовых рынков показывает: выигрывает не самый умный и не самый быстрый, а тот, кто смог терпеливо и системно держаться курса.

В 2026 году у вас есть редкая роскошь — доступ к инструментам, которые столетие назад были только у элиты. Осталось самое сложное и самое простое одновременно: выделить тот самый час в неделю и использовать его не для хаотичных попыток «угадать рынок», а для спокойного, дисциплинированного движения к своим целям.